StakeStone 是一个去中心化的全链流动性基础设施协议,旨在优化收益生成、提供全链流动性,并在不同区块链生态系统中提供灵活的资产管理。该项目推出了几种创新金融产品,包括STONE(生息ETH 代币)、SBTC 和STONEBTC(分别为流动性指数和生息BTC),以及LiquidityPad,使用户能够释放全链流动性,同时获得优化且可持续的收益。

作为全链流动性分配的基础层,StakeStone 创新的全链流动性层和高度兼容的记帐机制解决了去中心化金融(DeFi)领域的关键挑战,包括流动性分散、收益策略效率低下、用户流程复杂,以及区块链之间的互操作性有限。

该项目的使命是革新区块链网络中高效、有机、和可持续的流动性分配。 StakeStone 致力于透明度、安全性和可扩展性,旨在将自己确立为服务于各种区块链生态系统的关键基础设施层,推动DeFi 的下一阶段发展。

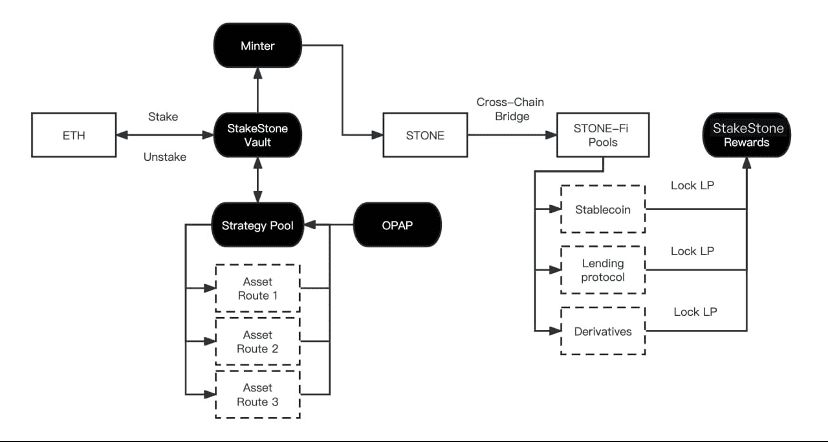

StakeStone 如何运作?

在其核心,StakeStone 解决了加密货币领域的一个基本问题:质押奖励与提供流动性之间的权衡。传统上,加密货币持有者必须在「锁定资产以获取质押奖励」或「提供流动性以获取奖励」之间做出选择。 StakeStone 通过创新方法消除了这种困境,使用户能够同时进行这两项操作。

重要的是,STONE 的价格由智能合约决定,而非由去中心化交易所(DEXs)上的市场动态或来自CoinGecko 等平台的信息决定。这种基于合约的定价机制确保了稳定性和可预测性,保护用户免受市场波动和操纵的影响。

StakeStone 的运作机制简洁而高效,整体流程如下:

1. 用户将ETH 存入平台

2. 平台在后台将ETH 转换为stETH(来自Lido 的质押ETH)及其他能产生收益的资产

3. 用户获得STONE 代币,该代币的价值会根据合约机制持续增长

4. 系统自动将背后的stETH 与资产分配至最优化的收益策略

5. 跨链流动性管理与资产再平衡会在系统后台自动完成

6. 用户可依照当前合约设定的兑换比例,随时提领ETH(包含累积的收益)

StakeStone 是如何产生收益的?

STONE 代币:你会持续升值的资产

你可以把STONE 想成是你存入ETH 的一张「升值收据」。当你将100 颗ETH 存入StakeStone 时,你会收到100 颗STONE。这些ETH 会在后台被转换为stETH(Lido 的质押ETH),并存入StakeStone 的策略池中,立即开始赚取质押奖励。

不同于有些质押代币会增加数量(例如会再基调整的rebase 代币),STONE 是透过「价值上升」来反映收益的。一年后,你的100 颗STONE 可能就值104 颗ETH,这代表你从stETH 和其他收益策略中赚到了4% 的年化报酬。

这种设计让帐面管理更直觉--你的代币数量不会变,但每颗代币会随时间越来越值钱。这概念有点像传统金融里的「定存证明」,但又融合了区块链的弹性与好处。

智能收益优化机制(OPAP)

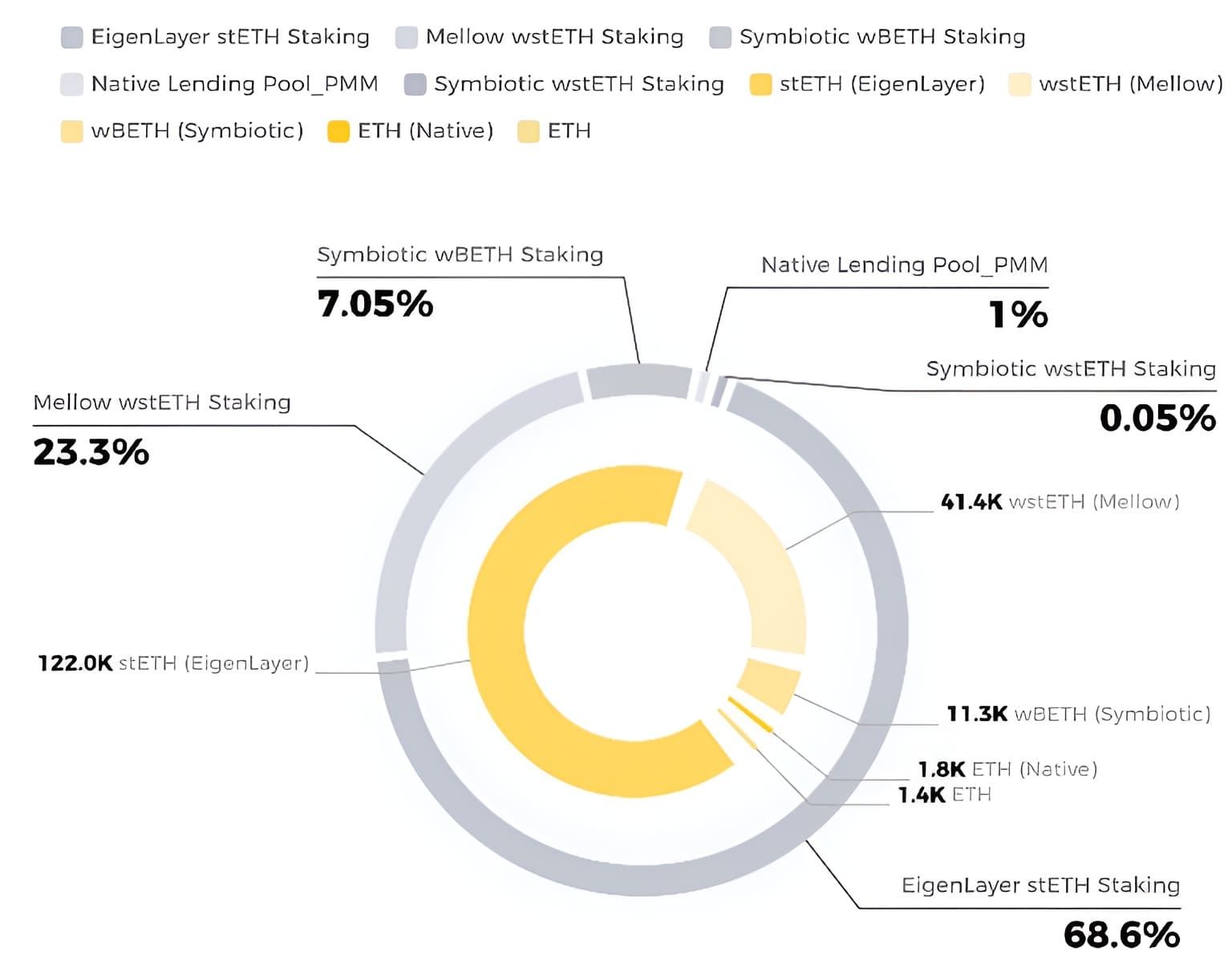

StakeStone 并不只是单纯把你的ETH 拿去质押。当ETH 被转换为stETH 之后,系统会启用一套称为「最佳化投资组合与配置提案机制」(Optimizing Portfolio and Allocation Proposal,简称OPAP)的策略。这套智能机制会不断在整个加密生态系中寻找最好的收益来源。

举例来说,OPAP 可能会把stETH 进一步质押到EigenLayer 以获取额外收益,或者根据市场情况,将资产分配到不同的策略池中,以获得最佳回报。这些stETH 随时都可以从策略中取回,重新放入StakeStone 的金库中。

你可以把OPAP 想像成一位24 小时不休息的理财顾问,会自动帮你监控市场上所有投资机会,并根据情况帮你调整投资组合--而且完全不收管理费。这就是OPAP 的强大之处:它会根据市场状况自动调整你的资产配置,帮你省下大量研究DeFi 策略的时间与精力。

无缝的跨链体验

StakeStone 最强大的功能之一,就是它的跨链操作能力。透过LayerZero技术,StakeStone 能让你的资产在多个区块链之间自由流动,而你不需要自己动手处理复杂的跨链桥或转帐流程。

这就像你拥有一个全球通用的银行帐户,不论在哪个国家使用都不用烦恼汇率或兑换问题。你的STONE 代币可以在不同的区块链生态系中使用,不仅扩展了资产的收益机会,也提升了实用性,让你无需管理多个钱包或学习不同链的操作方式。

灵活的提领选项

当你想要取回你的ETH(连同所累积的收益),StakeStone 提供两种简单的提领方式:

1. 即时提领: 如果你需要立即用到ETH,可以一键将STONE 兑换回ETH。这会从平台的「缓冲池」中提领资金,就像银行保有现金库存以因应临时提领需求。

2. 申请提领: 若提领金额较大,你可能需要先发起提领请求,等待稍长一点的时间,但可以确保你完整领回应得的价值。

无论是哪一种方式,你所收到的ETH 数量都是根据智能合约所计算出的STONE 当前价值,而不是由市场情绪决定的价格波动,确保过程公平、透明且可预测。

STO 代币有什么用途?

STO代币将StakeStone 定位于再质押协议市场的重要一员,与Ethena (ENA)、Eigenlayer (EIGEN)与Ether.fi (ETHFI)竞争者并列,其市值比较亦显示出其在市场上的潜力。

随着协议的规模成长与TVL(总锁仓价值)扩大,STO 作为StakeStone 金融生态系统中的关键组成,也会同步捕捉价值。 StakeStone 采用多代币国库(Treasury)策略,强化了跨生态的连结,同时也让STO 在治理机制的支持下,拥有更多实际用途与扩展性。

STO 是StakeStone 全链流动性基础设施的治理代币,它是协议治理的核心,同时透过精心设计的投票锁仓模型(vote-escrowed token model,简称veSTO),为整个生态系参与者创造可持续的价值。

治理权限

STO 持有者可将代币锁定成veSTO,以获得与锁仓比例相对应的投票权,并直接参与下列治理事项:

• 代币发放分配:veSTO 持有者可对STONE-Fi、BTC-Fi 池及LiquidityPad 金库的veSTO 发放进行投票

• 协议参数设定:如平台手续费比例、贿赂销毁百分比等关键设定都由持有人决定

• 策略方向规划:参与治理者可共同拟定StakeStone 的发展路线图与策略方向

• 资产配置路径:决定哪些收益策略可获得资产分配及其在策略池中的权重

收益与奖励

veSTO 机制让流动性提供者、治理参与者与协议之间的激励保持一致,具体包括:

• 收益加成:锁定veSTO 的流动性提供者,会根据锁仓比例获得更高的流动性收益

• 贿赂奖励:veSTO 持有人可从自己投票支持的池与金库中获得部分贿赂作为奖励,形成直接的经济激励

• veSTO 发放:投票参与者可获得对应池或金库的veSTO 发放权益

• 国库资产权利:STO 可透过「Swap & Burn」机制,代表对StakeStone 国库资产的比例性所有权

价值捕捉机制

StakeStone 整合了一系列相互关联的机制,旨在推动可持续成长并确保STO 持有者能持续捕捉价值:

1. 平台手续费:STONE 金库、SBTC & STONEBTC 金库,以及LiquidityPad 的退出费用会流入国库,国库资产包括ETH、比特币与稳定币等蓝筹资产

2. 贿赂机制:生态建设者可购买STO 作为贿赂代币投入至不同流动性池,形成目标明确的激励;当STO 被作为贿赂使用时,其中一部分会立即销毁,产生通缩效应,进而惠及所有代币持有人

如何从StakeStone 赚取收益:逐步教学指南

StakeStone 提供简单明确的质押流程,让你轻松开始赚取收益:

步骤一:进入StakeStone 平台

前往StakeStone 官方质押介面https://app.stakestone.io/u/stake 开始质押流程。

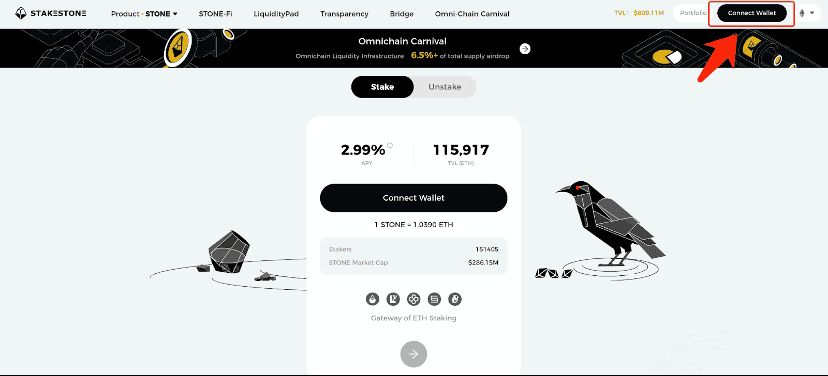

步骤二:连接你的钱包

点选右上角的「连接钱包」按钮,并完成签名验证程序即可连线。

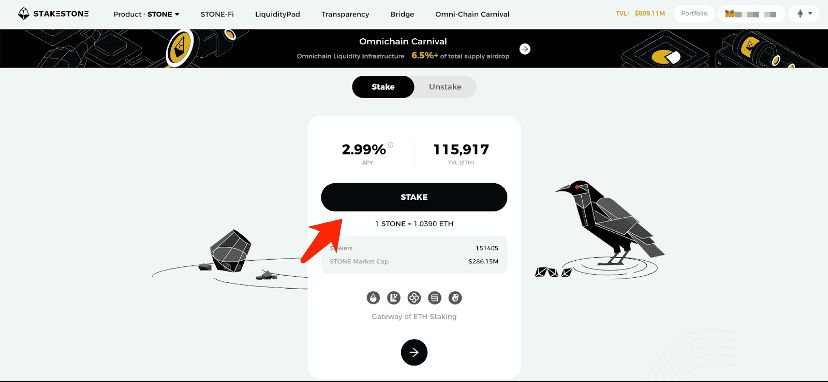

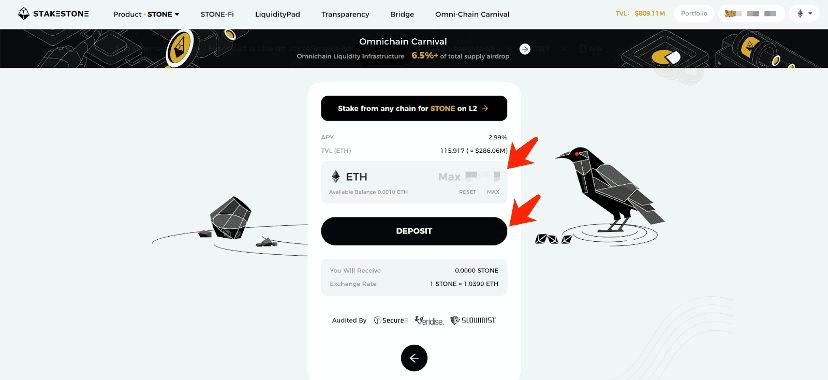

步骤三:质押ETH

在平台上点选「STAKE」按钮,输入你想要质押的ETH 数量(最低需0.01 ETH)。 接着点选「DEPOSIT」按钮,并完成钱包的签名授权。 等待画面出现「Succeed」的确认讯息,即表示你的质押已完成。

步骤四:接收STONE 并开始赚取收益

当你质押ETH 时,系统会根据你质押的数量自动铸造并发送对应的STONE 代币到你的钱包。完成质押后,你的资产会以stETH 的形式存放在StakeStone 的策略池中,并可能进一步被投入到各种收益策略中,以最大化回报。

平台会将这些stETH 分配到不同的收益策略中,以提升整体收益表现。

StakeStone 提供透明化的系统介面,让你可以即时查看你的资产状况与收益。如果你想追求更高的收益,还可以将STONE 代币投入STONE-Fi 池中,或将LP代币(流动性提供者代币)锁定在协议中,获得额外奖励。

未来发展路线图

StakeStone 对2025 年的发展计画显示了项目的野心,并为每个季度设定了具体目标:

2025 年第1 季(Q1)

• 在LiquidityPad 上推出更多项目,如GOAT 和GAIB

2025 年第2 季(Q2)

• 与以太坊基金会合作,在MegaETH 上推出Pebbles 支付产品

• StakeStone 将作为Pebbles 稳定币与ETH 资产的底层收益管理协议,持续吸引更多散户用户进入生态系

2025 年第3 季(Q3)

• 升级SBTC 与STONEBTC 代币,加入新功能与改进

• 建立整个生态系统的完整治理代币制度

2025 年第4 季(Q4)

• 发布StakeStone V2,代表平台的一次重大升级

$STO 会有空投吗?

目前,StakeStone 尚未宣布针对STO 治理代币的任何空投计画。 StakeStone 目前确实有针对$STONE 代币(具收益的ETH 代币)设立空投方案,但这与$STO 是两个不同的代币。

不过,根据StakeStone 路线图中提到的「在2025 年第3 季建立完整的治理代币系统」,未来在这套治理架构推出的过程中,STO 代币的分发可能会出现相关机会。许多项目在推出或扩展治理系统时,常会向早期用户与社群成员进行治理代币空投。

虽然目前还没有公布具体的分发机制,但从StakeStone 一直以来强调社群参与与激励机制的策略来看,未来透过社群参与进行某种形式的代币分配是有可能的,特别是在治理系统成熟之后。

想掌握最新STO 空投消息,建议你:

• 持续关注StakeStone 官方渠道,包括官网(https://stakestone.io/)、Twitter、Telegram 和Discord

• 留意不实消息与假冒空投,避免受骗

• 积极参与社群活动,特别是在接近2025 年Q3 治理系统推出的关键时期

如同其他仍在发展中的项目,STO 的分发计画未来可能会有调整与更新,对有兴趣参与的用户来说,值得持续关注官方资讯。

总结

StakeStone 站在DeFi 创新的前沿,致力于解决质押收益与流动性需求之间的关键难题。在获得Polychain Capital、Binance Labs 和OKX Ventures 的强力支持下,该项目迅速获得市场关注,并在2024 年3 月达到12 亿美元的总锁仓价值(TVL)。

StakeStone 的核心优势来自其OPAP 收益优化机制、由LayerZero 支援的跨链功能,以及透明且非托管的架构设计。这些特性为用户提供前所未有的安全性、灵活性与优化后的收益体验。

尽管在基础设施成本控管与社群参与深化方面仍面临挑战,StakeStone 已具备战略定位,能够在以太坊PoS 生态系与跨链需求持续扩大的背景下捕捉重大价值。该项目正代表着DeFi 的一项重要进展,让去中心化金融在整个区块链领域变得更加可及与高效。

到此这篇关于什么是StakeStone (STO) 全链流动性协议?赚取收益指南的文章就介绍到这了,更多相关StakeStone全面解析内容请搜索阿里西西以前的文章或继续浏览下面的相关文章,希望大家以后多多支持阿里西西!