现货以太坊ETF自2024年在美国首次亮相以来,截至2025年7月,已解锁超过79亿美元的资产,为投资者提供了一种受监管的方式,让他们可以接触ETH,而无需担心钱包或私钥的麻烦。随着2025年山寨币季的全面来临,以及企业对以太坊的采用在DeFi、NFT和代币化资产领域的加速,ETH质押产品的兴趣也急剧上升。现在,一波新的质押启用ETF正提升竞争,实际上是提高了风险。

想要参与以太坊质押或购买现货ETH? 可以通过全球领先的加密交易所进行操作:

【点击注册币安】——支持ETH质押、ETF追踪产品交易,安全可靠,适合新手和专业投资者;

【立即下载欧易】——支持一键质押ETH,享受优质年化收益,界面友好,适合灵活投资!

2025年7月,贝莱德提交了一份修改过的19b-4申请,通过纳斯达克批准其iShares以太坊信托(ETHA)进行质押。如果获得批准,ETHA将成为首个通过像Coinbase这样的托管机构进行资产质押的美国以太坊ETF,从而使该基金能够在ETH价格暴露的基础上产生质押奖勋。该申请建议对信托的ETH进行“全部或部分”质押,同时仔细管理流动性和削减风险。

这些产品不仅追踪ETH的价格;它们还通过参与以太坊的质押系统产生收益。目前的兴奋情绪已经相当明显,首个美国Solana质押ETF(SSK)在首次交易的12个交易日内,管理资产(AUM)超过1亿美元。

在本指南中,您将了解以太坊质押ETF如何结合ETH价格暴露和质押奖勋,提供一种受监管的方式来通过以太坊的质押证明(PoS)系统赚取被动收入。您还可以探索什么是以太坊质押ETF,以及它可能何时在美国市场推出。

2025年质押启用ETF需求上升

2024年初,美国现货比特币和以太坊ETF的推出为加密资产支持的基金的更广泛采用铺平了道路。到了2025年,市场的关注转向了具有质押功能的ETF,资产管理公司如BlackRock、Grayscale和Franklin Templeton提出了可质押一部分资产的以太坊ETF。

质押ETF将传统的ETF结构与以太坊的PoS共识机制结合,使投资者在享受受监管市场准入的同时,能够赚取质押奖勋。 21Shares的以太坊质押ETP(AETH)于2019年在欧洲推出,开创了这一模式,而美国的投资者现在则将目光集中在BlackRock提议的其iShares以太坊信托(ETHA)质押功能上。

什么是以太坊(ETH)?

以太坊是一个去中心化的区块链平台,支持智能合约、去中心化应用(dApps)以及代币化的现实资产(RWA)。自2022年9月过渡到股权证明(PoS)共识机制(即合并)以来,以太坊允许持有者质押ETH来帮助保护网络并获取奖勋。

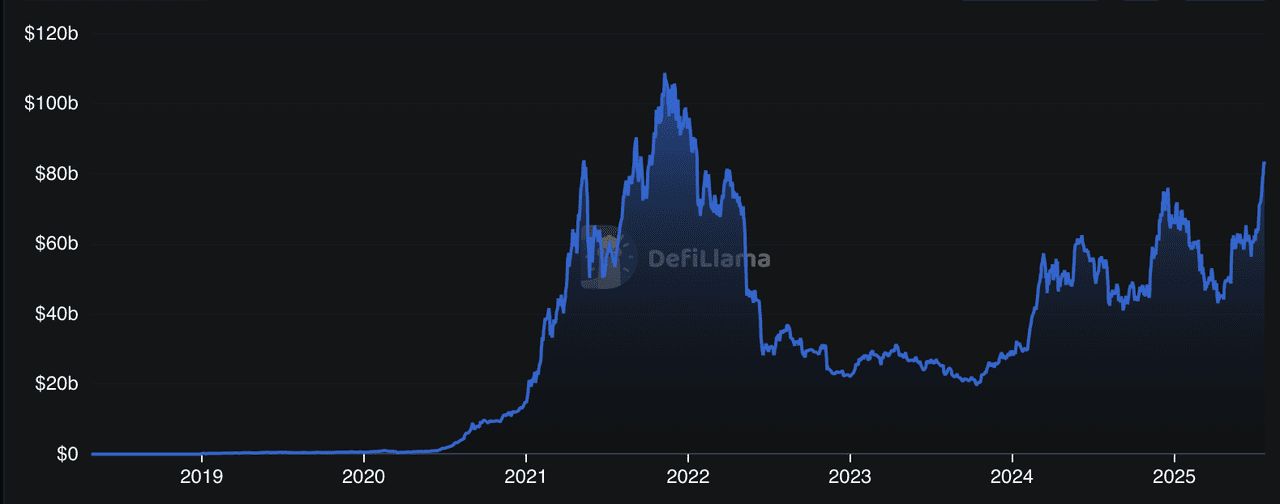

以太坊TVL | 来源:DefiLlama

截至2025年8月,以太坊仍是领先的智能合约平台,总价值超过820亿美元,涵盖DeFi协议、NFT及代币化的现实资产(RWA)。这一增长的生态系统使以太坊成为既有资本增值潜力又能通过质押获得被动收益的吸引人资产。

什么是以太坊质押ETF?

以太坊质押ETF是一种交易所交易基金,持有实物ETH并将其质押于以太坊网络上以赚取奖勋。这一模式让投资者能够接触到ETH价格波动,并享有额外的质押收益,并且所有这些都在熟悉的ETF框架内进行。

例如,21Shares的以太坊质押ETP(AETH)在欧洲将质押奖勋再投资回基金,从而提高其净资产价值(NAV)。在美国,BlackRock提议的ETHA质押功能将允许基金通过像Coinbase Custody这样的可信托管人将ETH委派给验证者,为投资者创造质押收入。

此结构消除了投资者需要管理加密钱包或自行设置验证者的需求。

除了购买以太坊质押ETF,您还可以直接在中心化交易所如币安或欧易购买现货ETH。相比ETF产品,这类交易方式更灵活、门槛更低,适合想要自由掌控资产的用户。

【强烈推荐】 马上体验主流交易平台,开启你的ETH投资之旅:

立即注册币安——全球最大交易所,支持ETH质押+多币种理财;

下载欧易App——一键质押ETH,享稳定年化收益,用户体验极佳。

以太坊质押ETF是如何运作的?

以太坊总质押价值与价格| 来源:CryptoQuant

以太坊质押ETF通过将质押过程直接整合到基金中,简化了质押的进入方式。以下是它的运作方式:

1.基金组成– 该ETF持有实际的ETH代币,这些代币构成其核心资产。例如,ETHA的资产是100%由冷储存中的ETH实物支持。

2.质押过程– 该基金通过受监管的托管机构和验证者运营商(如Coinbase Custody、Figment或Anchorage Digital)质押部分ETH资产。

3.赚取回报– 质押的ETH会从网络参与中获得回报(目前大多数ETF的年回报率在扣除费用后为1.7%至2.2%)。

4.回报分配– 这些回报要么再投资于ETF中(增加NAV),要么根据基金的结构作为股息分配。

5.投资者进入– 投资者透过传统的经纪帐户购买ETF的股份,从而获得ETH价格的曝光以及质押收益,而无需直接处理加密货币。

此设置旨在遵守证券法规,像是美国产品ETHA在SEC规则19b-4下运营,并利用1940年投资公司法来确保质押合规性。

为什么ETH质押ETF对投资者很重要?

以太坊质押ETF提供了资本增长和被动收入的独特结合。透过质押ETH,ETF赚取的奖勋增强了投资者的回报,即使在价格稳定的期间。这种双重收益模型使其与仅追踪ETH价格的现货ETF区别开来。

对零售投资者而言,它消除了设置验证者或管理钱包的技术障碍。对机构投资者而言,这种受规管的框架和专业保管服务提供了一个安全的进入点,让他们进入以太坊的质押经济。

随着美国的监管批准可能在2025年底前到来,以太坊质押ETF可能很快会加入收益型加密货币基金的行列,就像REX-Osprey Solana质押ETF(SSK),该基金在推出几周内就吸引了超过1亿美元的资产管理规模(AUM)。

以太坊质押ETF与现货以太坊ETF:主要区别

特征

现货以太坊 ETF

以太坊质押 ETF

风险敞口 | 追踪 ETH 价格 | 追踪 ETH 价格 + 质押 |

质押奖励 | 无 | 有(1.7% - 2.2% 的净收益率) |

对投资者的复杂度 | 极低 | 极低 |

托管 | 机构级 | 机构级 |

流动性考量 | 高 | 稍低(因质押锁定期) |

现货以太坊ETF通过持有实体ETH进行保管,让投资者接触ETH的价格波动。它跟踪以太坊的市场价格,允许投资者像买卖股票一样买卖股份,而无需管理私钥或钱包。自2024年美国推出以来,现货ETH ETF增长迅速,仅BlackRock的ETHA就吸引了超过79亿美元的资产管理规模(AUM)。然而,它们除了价格增值外不会产生任何额外的收入。

相比之下,以太坊质押ETF透过在网络上质押其持有的部分ETH来增加收益成分。例如,像21Shares以太坊质押ETP(AETH)等欧洲产品提供的年化净收益约为1.7%-2.2%,扣除费用后。这种设置意味着投资者不仅能够从ETH价格上涨中获得收益,还能够通过质押获得奖勋。然而,由于以太坊网络上的解锁期(范围从9到50天)和可能的斩波风险(虽然这些风险较为罕见并由专业保管机构管理),质押会带来些微的流动性折衷。

美国以外的顶级以太坊质押ETF

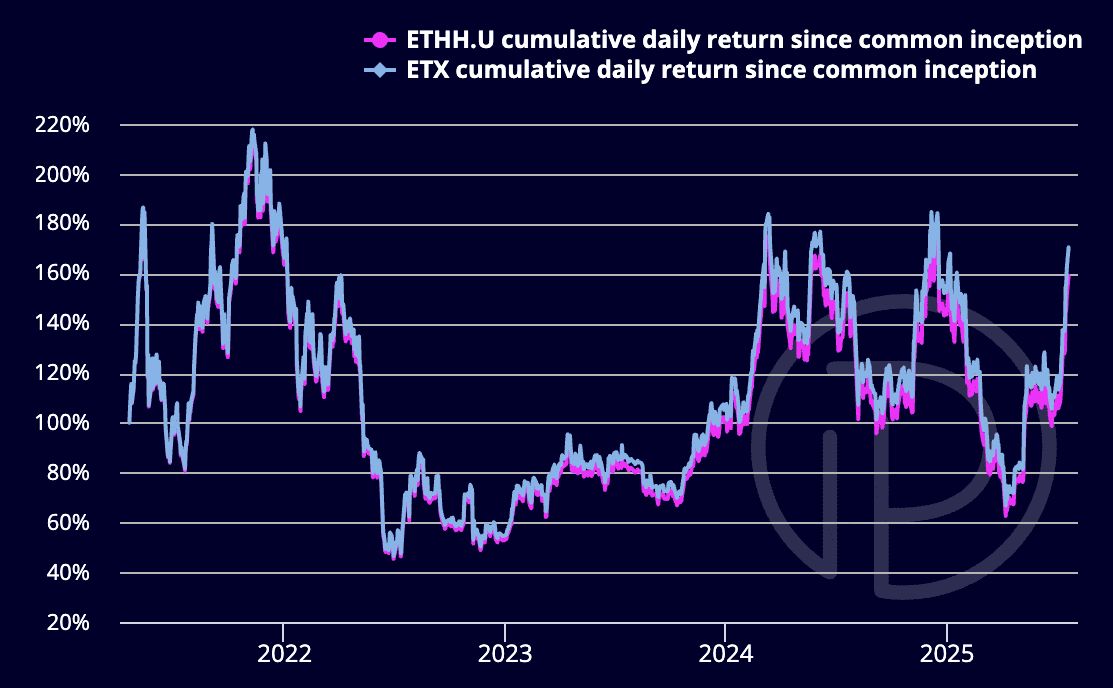

对于寻求以太坊质押曝光的投资者,截至2025年7月,欧洲和加拿大已经有多个成熟的质押ETF/ETP上线,这些产品在美国质押ETF获得批准之前,就已经提供了收益、便利和监管透明度。以下是一些突出选项:

1.21Shares以太坊质押ETP(AETH)– 欧洲

21Shares' AETH 表现| 来源:21Shares

21Shares 以太坊质押ETP (AETH) 是欧洲历史最悠久的以太坊质押产品,于2019年推出。它完全由ETH实物支持,年费后的净收益大约为1.7%,并将质押奖勋再投资于基金以提高表现。该基金的资产规模超过4.83亿欧元,通过简单的经纪帐户提供对ETH和质押收入的曝露。

2.3iQ 以太坊质押ETF (ETHQ) – 加拿大

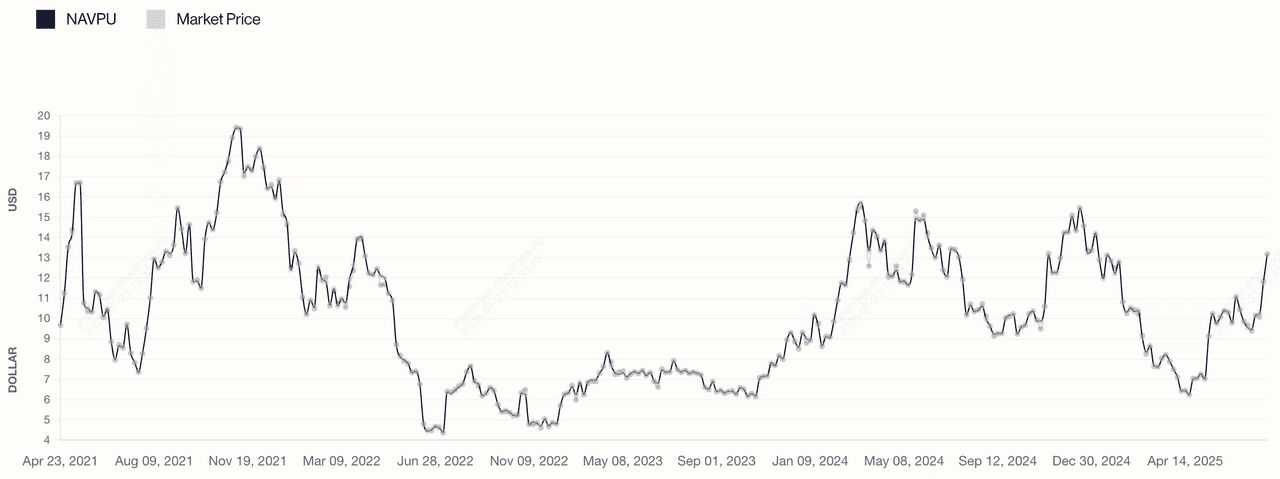

ETHQ 净资产价值(NAV) 每单位与市场价格| 来源:3iq

3iQ 以太坊质押ETF (ETHQ) 在加拿大结合了ETH价格曝露与每日的质押奖勋累积,目前收益率约为1.81%。该基金的资产规模约为1.3亿加元,采用分隔冷钱包并且可用于注册帐户,如TFSA与RRSP,吸引希望获得受监管质押收入的加拿大投资者。

3.Purpose 以太坊质押公司ETF – 加拿大

Purpose 以太坊质押ETF每单位的净资产价值与ETH回报| 来源:Purpose

Purpose Ether Staking Corp. ETF,也总部设于加拿大,让投资者能够在无需达到32 ETH门槛的情况下,获得ETH质押奖勋。该ETF将实物结算的ETH存放在冷钱包中,并符合TFSA/RRSP资格,使其成为一个低门槛、税 务高效的被动ETH收入选项。

这些产品展示了市场对质押型ETF的实际需求。它们的收益介于约1.7%和1.8%之间,提供比现货ETH价格更具吸引力的回报,同时消除了大多数投资者的技术障碍。它们也为美国的质押型ETF(如BlackRock的ETHA)获得批准后设定了基准:预计会有类似的结构、收益率和运营保障。

您应该投资以太坊质押ETF吗?

虽然质押型ETF提供更高的回报潜力,但它们也带来了额外的考量。质押奖勋并非保证,依赖于验证者的表现和网络条件。解除质押的期间(从9天到50天不等)可能也会影响基金流动性。

管理费和验证者服务费可能会降低净收益。然而,对于许多投资者而言,受规范的访问、简化的质押参与以及双重收入潜力的好处超过了这些风险。

除了投资ETF,其实还有一种更具灵活性且收益更高的方式:直接在头部加密交易所中购买ETH并参与质押!目前,全球领先的交易平台 欧易(OKX) 和 币安(Binance) 均提供便捷、安全的以太坊质押服务:

✅ 币安 提供一键ETH质押与灵活赎回功能,新用户注册还可享新人空投奖励!

点击下载币安APP,立即注册✅ 欧易OKX 支持多种质押方式(ETH2.0、流动性质押等),收益更高,操作也极其友好。

点击进入欧易,开通质押赚收益

无需复杂步骤,在手机上就能参与ETH质押,每天都能看到收益到账!尤其适合希望稳健持币并获得长期回报的投资者。

结语

以太坊质押ETF代表着加密投资产品演变的重要一步,将传统ETF的简单性与以太坊的质押回报相结合。随着像BlackRock这样的主要玩家朝着批准迈进,投资者可能很快会在受监管的结构中,获得ETH的价格增长和被动收入。

然而,质押涉及风险,例如验证者处罚、解锁期间以及可能的监管变化,这些可能会影响收益。对于今天寻求直接曝光的投资者而言,像BingX这样的平台上购买和质押ETH提供了完全的控制权并有可能获得更高的回报,虽然它也需要更多的主动管理和风险意识。

到此这篇关于什么是以太坊质押ETF?如何运作?顶级以太坊质押ETF介绍的文章就介绍到这了,更多相关以太坊质押ETF介绍内容请搜索阿里西西以前的文章或继续浏览下面的相关文章,希望大家以后多多支持阿里西西!